收購全球三大巨頭下屬業務!獲得覆蓋全球銷售渠道!將百年歷史品牌收入囊中……

國內LED封裝龍頭木林森即將完成的對LEDVANCE的收購頗受矚目!就像木林森總經理林紀良所言,這種機會少之又少,一旦出現就絕對不能錯過。這次收購稱得上是一段“驚奇之旅”!

LEDVANCE是全球照明三大廠之一的歐司朗公司,為剝離出售通用照明業務而設立的企業。佛山照明、浙江陽光照明和雷士集團等多家國內上市公司參與了對LEDVANCE的競購。最終木林森聯合IDG殺出重圍,通過成立并購基金的方式,斥資4億歐元,于2017年3月份最終將LEDVANCE收入囊中。目前這項交易已經推進到了最后一步。木林森于5月2日公布了最新版重大資產重組交易預案,擬通過發行股份及支付現金的方式,作價40億元將LEDVANCE注入上市公司。

LEDVANCE年營業收入超150億,是木林森的3倍。通過收購LEDVANCE的蛇吞象交易,木林森將獲得百年歷史老品牌,以及覆蓋全球的銷售渠道。

今天小汪@并購汪帶你看一看,木林森究竟如何巧用并購基金完成跨境蛇吞象,木林森對LEDVANCE的整合又面臨什么樣的問題。

01

跨境并購“蛇吞象”

木林森收購LEDVANCE是一起典型的跨境并購蛇吞象交易。標的LEDVANCE在全球擁有40個子公司,在120個國家擁有銷售渠道,2015年LEDVANCE實現營業收入153.7億元。而木林森作為國內LED封裝企業龍頭,上一財年僅實現營業收入38.82億,LEDVANCE營收是木林森的四倍。對LEDVANCE的收購完成之后,木林森或將成為全球前三的LED照明企業。

收購LEDVANCE交易歷程:

2015年6月,歐司朗監事會批準了拆分通用照明光源業務,成立獨立公司的計劃。

2015年11月6日 木林森宣布,董事會同意公司參與競購歐司朗部分照明業務資產,并授權孫清煥董事長代表公司洽談收購事宜及簽署相關文件。

2017年3月3日,并購基金對LEDVANCE的境外交割正式完成。

02

LEDVANCE:歐司朗拆分照明業務

LEDVANCE系由歐司朗公司通用照明業務剝離設立的照明企業。歐司朗公司是全球領先的光源、燈具和照明解決方案提供商,和GE、飛利浦并列全球三大照明廠。為適應戰略定位從整合照明制造商向專業照明服務提供商的轉變,歐司朗公司決定對通用照明業務進行剝離,并設立LEDVANCE進行業務承接。2016年7月1日,剝離基本完成,LEDVANCE正式獨立運營。

LEDVANCE產品主要為傳統光源業務(包括熱致發光燈、集成緊湊型熒光燈、低壓氣體放電燈、高壓氣體放電燈等)、LED光源、OTC燈具和智能家居電子產品等。目前在全球共有15處正在運營的生產基地,其中歐洲7處、亞太區2處、美洲6處,主要為傳統光源業務產能。2014財年、2015財年,LEDVANCE照明產品銷售額分別達到21.62億歐元、21.74億歐元,折人民幣160.00億元、160.91億元。LEDVANCE 2016年收入中有50%左右來自于美洲區,40%來自于歐洲區,10%左右來自于亞太區。

目前LEDVANCE傳統光源業務占比約為60%,LED光源業務占比約為25%。LED業務發展空間大。

03

并購基金如何助力跨境“蛇吞象”

本次木林森收購LEDVANCE的交易經過以下步驟:首先上市公司木林森聯合IDG、義烏市國有資本運營有限公司聯合成立并購基金和諧明芯。隨后并購基金和諧明芯設立下屬子公司明芯光電。明芯光電通過設立的盧森堡SPV Eurolight Luxembourg Holding s.à.r.l ,完成對LEDVANCE的最終收購。

這是一種典型的并購基金操作模式。并購基金通過子公司收購標的,然后將標的出售給上市公司。并購基金獲得上市公司的股份,從而成為上市公司的股東;在減持上市公司股份后,并購基金再將所得回報分配給投資者。

3.1

并購基金:和諧明芯

2016年7月19日,上市公司木林森聯合IDG、義烏市國有資本運營有限公司成立了并購基金和諧明芯。并購基金采用了“上市公司+PE”的模式,IDG旗下有限合伙企業和諧卓越擔任GP、和諧浩數擔任LP,上市公司木林森擔任LP。

上市公司擔任有限合伙人(LP),認繳出資12.5億元,出資比例為31.242%。和諧卓越擔任普通合伙人(GP),認繳出資100萬元。義烏市國有資本運營有限公司與和諧浩數同為有限合伙人(LP),分別出資12.5億、15億,占認繳出資的31.242%和37.491%。并購基金的合伙協議約定,企業的利潤和虧損,由全體合伙人依照出資比例分配和分擔。

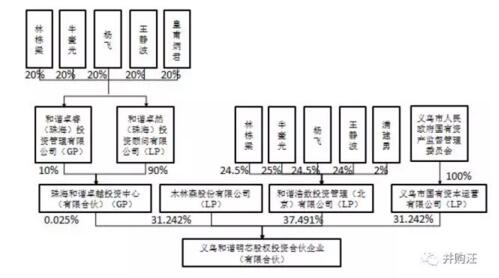

IDG資本的林棟梁、牛奎光、楊飛、楊靜波、皇甫炳君五位合伙人共同控制和諧卓睿,和諧卓然,并間接控制和諧卓越以及并購基金和諧明芯。

并購基金股權結構圖如下:

3.2

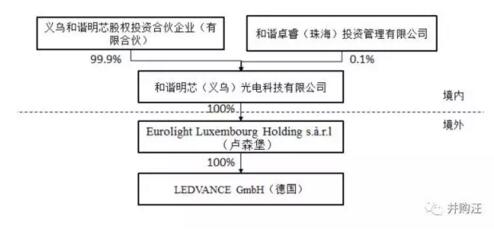

并購基金子公司為收購主體

2016年7月21日,并購基金和諧明芯與和諧卓睿共同出資設立明芯光電,公司注冊資本400,000萬元。和諧明芯出資399,600萬元,持股99.9%,卓睿投資出資400萬元,持股0.1%。隨后明芯光電在盧森堡設立了SPV :Eurolight Luxembourg Holding s.à.r.l,并通過該SPV完成對LEDVANCE 的收購。

2017年3月3日,歐司朗公司將LEDVANCE 100%股權以初始作價4.857億歐元(以7.40CNY/EUR計算,約合人民幣35.94億元)出售給和諧明芯在盧森堡的子公司,境外交割正式完成。明芯光電通過Eurolight Luxembourg Holding s.à.r.l間接持有LEDVANCE100%股權。

04

并購基金的退出:與上市公司的交易

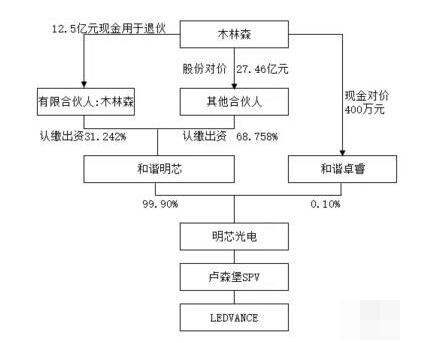

2017年3月31日,木林森公布重大資產重組預案,擬通過發行股份及支付現金購買資產的方式,間接收購標的LEDVANCE。本次交易的交易對方為并購基金和諧明芯以及和諧卓睿,交易標的為并購基金子公司明芯光電。

木林森將以現金方式支付明芯光電交易對價的31.35%,不超過125,400萬元;以發行股份的方式支付明芯光電交易對價的68.65%,不超過274,600萬元,總計發行股份數不超過96,249,561股。同時向不超過10名特定對象發行股份募集配套資金,總額不超過125,500萬元。其中,不超過118,000萬元將用于義烏LED照明應用產品項目,不超過7,500萬元用于本次重組相關費用的支付。

4.1

交易方案

交易對方:和諧明芯及卓睿投資。

交易作價:40億元;其中現金對價12.54億元,占總對價的31.35%;股份對價27.46億元,占總對價的68.65%。

發行價格:28.53元/股。

發行股份數量:96,249,561股股份。

標的資產:明芯光電100%股權。

標的業務:明芯光電為特殊目標公司(SPV),除間接持有目標公司LEDVANCE 100%股權外不存在其他業務。

交易前后股權結構變化:本次交易前,孫清煥合計共持有本公司67.71%股權,是本公司的實際控制人。本次交易完成后,不考慮配套融資影響孫清煥直接持股比例將變更為56.94%,合計持股比例變更為57.27%,孫清煥仍為公司的實際控制人。

4.2

支付現金對價,實現上市公司退伙,避免交叉持股

由于上市公司木林森作為重組交易對方并購基金和諧明芯的有限合伙人,持有和諧明芯31.242%的份額,為避免本次重組交易導致間接交叉持股,交易作價中的現金對價將主要用于木林森退伙,資金來源為上市公司自有資金或自籌資金。

現金對價支付完成后,各方安排上市公司從和諧明芯處退伙,并由和諧明芯在木林森進行退伙結算后按照其合伙協議的約定以現金對價退還木林森在和諧明芯的財產份額。退伙手續完成后,上市公司再將和諧明芯所獲得的新增股份登記上市。

4.3

并購基金成二股東

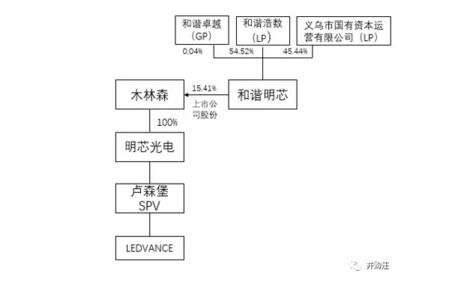

如本次發行股份購買資產最終完成,并購基金將獲得12.50億元現金對價用于上市公司退伙。同時并購基金和諧明芯最終將獲得96,249,561股上市公司股份,占發行后上市公司總股本比例的15.41%,成為上市公司第二大股東。

部分股份發行價為28.53元/股,以發行價計算,該部分股份總市值為27.46億元,與并購基金中義烏市國有資本運營中心、和諧卓越、和諧浩數三位合伙人2.751億元認繳出資相近。但2017年5月2日上市公司木林森復牌后,當日收盤價為36.90元/股。

05

剔除重組費用,標的盈利能力良好

本次木林森收購LEDVANCE是小魚吃大魚的交易,LEDVANCE營業收入是木林森的三倍。LEDVANCE的業績對木林森將影響很大。我們來看看LEDVANCE的經營情況如何。

5.1

高營收卻沒有高利潤

2014財年、2015財年,LEDVANCE照明產品銷售額分別達到21.62億歐元、21.74億歐元,折人民幣160.00億元、160.91億元。2015年10月至2016年6月、2016年7月至2016年12月,LEDVANCE照明產品分別實現銷售額16.19億歐元、10.25億歐元,折合人民幣119.78億元、75.88億元。

同期,LEDVANCE整體毛利率維持在20%以上,但最終實現凈利潤卻不理想。

2014財年、2015財年、2015年10月1日至2016年6月30日期間和2016年7月1日至2016年12月31日期間,LEDVANCE實現歸屬于母公司股東的凈利潤分別為-2,000萬歐元、-7,940萬歐元、3,110萬歐元和-1,960萬歐元。

5.2

虧損原因:重組費用、縮減產能

LEDVANCE究竟為什么在2014年、2015年、2016年下半年屢屢虧損?這與歐司朗公司的業務剝離與縮減產能有關。

從2014年開始,歐司朗公司實施傳統光源產能縮減計劃,逐步將傳統燈具業務相關資產剝離至LEDVANCE體內。在將傳統光源產能剝離至LEDVANCE體內同時,歐司朗開始對產能進行縮減,陸續關閉全球多處生產廠房。作為承接歐司朗公司傳統通用照明業務的主體, LEDVANCE在成立后繼續對工廠進行關停。

LEDVANCE在進行關廠的過程中需要辭退相應的工廠員工并按照廠房所在地的法律要求計提相應的遣散費用,同時產生了大量固定資產減值以及其它轉換費用,這可能是LEDVANCE虧損的主要原因之一。

LEDVANCE關停工廠涉及的費用主要包括人員遣散費和提前退休費用、固定資產減值損失、停運成本及與重組活動相關的設備遷移費用,還包括由于重組導致的過剩存貨相關的跌價準備等等。高昂的縮減產能重組費用導致了LEDVANCE的虧損。

5.3

交易所問詢:盈利持續性與獨立經營能力

針對LEDVANCE的虧損,深圳交易所就標的是否有利于增強上市公司持續盈利能力進行了問詢:

“請你公司按照《上市公司重大資產重組管理辦法》第四十三條的規定,充分披露本次交易是否有利于提高上市公司資產質量、改善財務狀況和增強持續盈利能力。”

由于與交易相關的審計、評估工作尚未最終完成,上市公司無法對交易完成后的財務狀況和盈利能力進行完全分析。

但LEDVANCE管理層提供的剔除重組費用后的稅前利潤可用于證明公司盈利能力。根據LEDVANCE公布的數據,在剔除重組及轉換相關特殊項目后,LEDVANCE 2014財年、2015財年、2015年10月1日至2016年6月30日期間和2016年7月1日至2016年12月31日期間將實現稅前利潤90.2萬歐元 、116.7萬歐元、87.1萬歐元、51.8 萬歐元。

上市公司方面認為,扣除重組相關費用后LEDVANCE盈利能力良好,根據會計準則及LEDVANCE實際情況,在對未來因重組導致的相關負債進行合理識別后,LEDVANCE相關重組費用計提對上市公司損益的影響將在一定程度上減小。同時本次重組完成后雙方存在明確的協同效應,因此重組有利于提高上市公司資產質量、改善財務狀況和增強持續盈利能力。

同時,交易所還對LEDVANCE的獨立經營能力進行問詢:

“預案披露,LEDVANCE由歐司朗公司剝離通用照明業務設立。自目標公司設立日起,OSRAM逐步將燈具業務相關資產剝離至LEDVANCE體內,截至2016年7月1日,剝離基本完成。請你公司從資產、人員、技術、生產和銷售等方面,說明LEDVANCE是否具備獨立經營能力,請你公司獨立財務顧問進行核查并出具專業意見。”

對此,上市公司詳細列舉了LEDVANCE從歐司朗剝離后所獲得的資產、人員、技術、生產和銷售情況,以證明LEDVANCE具備獨立運營能力。

06

并購汪點評

6.1

交易作價與估值尚未確定

到目前為止,并購基金子公司明芯光電取得LEDVANCE股權的前次交易價格仍沒有最終確定,根據境外交割當日LEDVANCE提供的最佳估計數,LEDVANCE 100%股權境外交割初始價款為4.857億歐元(假設人民幣兌歐元匯率為7.40CNY/EUR,約合人民幣35.94億元)

本次上市公司層面的交易,估值與作價主要參考標的公司注冊資本400,000萬元,確定上市公司收購明芯光電100%股權的交易價格不超過400,000萬元。明芯光電獲得的實繳注冊資本在支付完境外交割對價和中介機構費用后,如有剩余將留在標的公司體內。

6.2

銷售渠道協同顯著

本次木林森出海收購LEDVANCE,主要看重LEDVANCE海外市場的營銷渠道和歷史悠久的品牌。

木林森自2012年開始拓展LED照明市場,作為LED應用市場的新進者,木林森投入大量資金和人員進行營銷渠道建設,過去三年木林森用于營銷建設的費用分別約為7,109.56萬元、15,800萬元和16,100萬元,其中用于LED應用產品的營銷投入約2.85億元,但LED應用產品2015年的銷售額僅達到5.76億元。

LEDVANCE覆蓋全球的銷售網絡及營銷團隊將給木林森產品推廣及品牌影響力提升帶來極大助力。

6.3

中國故事?中國LED市場發展快毛利率約50%

按照光源技術劃分,通用照明市場可分為傳統技術照明和LED技術照明兩部分。受傳統照明技術的環境問題、政府限制政策以及LED技術的節能環保特性影響,從2011年開始,LED照明正在快速替代傳統照明市場。LED普通照明滲透率由2011年的5%提升至目前接近20%。

根據Technavio數據,2014年傳統技術的通用照明市場規模為565億美元,預計2019年市場規模將進一步萎縮至398億美元;LED市場規模則將由241億美元增長到648億美元。 中國LED市場發展更快,預計2020年LED產值將達萬億。

在通用照明市場由傳統照明技術向LED轉型的過程中,中國企業把握市場機遇,以比國外大品牌巨頭更快的速度實現轉型。木林森也在這一過程中奠定了中國LED封裝龍頭企業的地位。通過收購LEDVANCE,木林森有機會登上國際舞臺,向國際進軍。

6.4

重組費用對標的未來有何影響?

雖然木林森收購LEDVANCE應能產生很好的協同效應。但LEDVANCE未來將繼續實施產能縮減計劃。公告披露,預計2025年LEDVANCE會將整體自產比例降至15%左右。

由于本次與交易相關的審計、評估工作尚未最終完成,上市公司對交易完成后的財務狀況和盈利能力還無法進行完全分析。LEDVANCE未來數年內的縮減產能計劃,以及相應計提的重組費用究竟會給上市公司的業績狀況帶來多少影響,仍然需要進一步觀察。